固定資産税の説明書

不動産と言えば避けては通れない固定資産税。ホウワ版固定資産税の説明書ではこのやっかいな、イマイチわかりにくい不動産の税金をできるだけわかりやすく説明します。家を売る時、買う時、貸した時。また、空き家にとっても例外ではないこの税金について知っておきましょう。

土地や建物など不動産にかかる税金一覧

|

不動産を取得した時にかかる税金 |

|

|---|---|

| 県税 | 不動産取得税(土地または家屋を取得した場合) |

| 国税 | 相続税(土地や建物などを相続した場合) |

| 国税 | 贈与税(土地や建物などの贈与を受けた場合) |

| 国税 | 登録免許税(土地や建物の登記をする時) |

| 国税 | 印紙税(土地や建物の売買契約書、請負契約書を作成した時) |

|

不動産を持っている間かかる税金 |

|

|---|---|

| 市税 | 固定資産税(土地、家屋及び償却資産) |

| 市税 | 都市計画税(土地及び家屋) |

| 市税 | 事業所税(1,000㎡を超える事業所面積を使用して事業を行っている場合) |

|

不動産を貸した時にかかる税金 |

|---|

| 不動産所得に国税の所得税、市県民税の住民税 |

| 権利金(譲渡所得、不動産所得)に国税の所得税、市県民税の住民税 |

|

不動産を売った時にかかる税金 |

|---|

| 譲渡所得に国税の所得税、市県民税の住民税 |

| 売買契約書に国税の印紙税 |

市町村の財政と固定資産税

市町村の運営を行うためのお金の収支を財政といいます。収入を歳入、支出を歳出とよびます。歳入には私たちが市町村に納める市町村税のほかに国や都道府県から市町村に対して支払われる国、県支出金。またどの市町村も同レベルの仕事ができるように国税の一部分が配分される地方交付税、借入金でもある地方債などがあります。

固定資産税は市町村税のおおよそ24%を占めており、市町村民税とともに福祉や救急医療、ゴミ収集等の基礎的な行政サービスを提供する自治体の財政を支える基幹税目として重要な役割を担っています。

固定資産税とはなんでしょう?

固定資産は1月1日に決まる

固定資産税は毎年1月1日(賦課期日といいます)に土地、家屋、償却資産(これらを総称して固定資産と呼びます)を所有している人が、その固定資産の価格を基に算定された税額を、その固定資産が存在している市町村に納める税金です。

固定資産税を納める必要がある人(納税義務者)

固定資産税を納める人は原則としてその固定資産の所有者となります。具体的には下記の表の通りとなります。

| 土地 | 登記簿または土地補充課税台帳に所有者として登記または登録されている人 |

|---|---|

| 家屋 | 登記簿または家屋補充課税台帳に所有者として登記または登録されている人 |

| 償却資産 | 償却資産課税台帳に所有者として登録されている人 |

もしも、所有者として登記登録されている人が賦課期日前に死亡している場合には、賦課期日現在でその土地、家屋を現に所有している人(相続人など)が納税義務者となります。なお、償却資産のうち所有権移転外ファイナンス・リース取引によるものについては、原則として所有者であるリース会社が納税義務者となります。

税額算定について

固定資産税は下記の手順で税額が決定された後、納税者に通知されます。

1,固定資産を評価し、その価格を決定し、その価格を基に課税標準額を算定します

固定資産の評価は総務大臣が定めた固定資産評価基準に基いて行われます。市町村長がその価格を決定し、この価格を基に課税標準額を算定します。このような経緯の後に決定された価格や課税標準額は固定資産課税台帳に記帳されます。

| 価格の据置措置 | 土地家屋については原則3年ごとに評価替えを行い、1月1日現在の価格を固定資産課税台帳に登録します。第二年度と三年度は新たな評価を行わないで基準年度の価格をそのまま据え置きます。ただし、第二年度、三年度において新たに固定資産税の課税対象となった土地家屋があったり、地目の変換、増改築などによって基準年度の価格が適当でない場合は新たに評価を行って価格を決定します。 |

|---|---|

| 償却資産の申告制度 | 償却資産の所有者は毎年1月1日現在の償却資産の状況を1月31日までに申告します。これに基いて毎年評価し価格決定します。 |

| 土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧 | 固定資産課税台帳に登録されている事項は課税の基礎となるため、通常4月1日から納期限の日までのあいだ土地価格等縦覧帳簿(所在、地番、地目、地積、価格が記載)、家屋価格等縦覧帳簿(所在、家屋番号、種類、構造、床面積、価格が記載)により、納税者の人に市町村内すべての土地家屋の価格を縦覧できるようになっています。 |

評価額は3年に1度評価替えが行われます。

固定資産の評価替えとは?

固定資産税は固定資産の価格、つまり「適正な地価」を課税標準として課税されるものです。本来ならば毎年評価替えを行って課税額に反映させることが理想的ですが、膨大な量の土地家屋に対して毎年見直すことは事実上不可能である事や課税事務の簡素化を図って徴税コストを少なく抑える必要性から原則として三年ごとに見直す制度が取られています。以上の意味から評価替えはこの間における資産価格の変動に対応し、適正な均衡のとれた価格に見直す作業であると言えます。なお、期間内に地価の下落等があり、価格を据え置くことが適当でないときは簡易な方法により価格を修正することとなっています。

2,課税標準額×税率=税額となります

| 課税標準額 | 固定資産課税台帳に登録された価格が課税標準額となります。しかし住宅地のように課税標準の特別措置が適用される場合や、土地について税負担の調整措置が適用される場合は課税標準額は価格よりも低く算定されます。 |

|---|---|

| 免税点 | 市町村内の同一人が所有する土地、家屋、償却資産のそれぞれの課税標準額が次の金額に満たない場合は固定資産税の課税はされません。土地=30万円、家屋=20万円、償却資産=150万円 |

| 税率 | 通常よるべきものとされている税率(標準税率)は1.4%ですが、市町村で財政上その他の必要があるときは、標準税率とは異なる税率を定めることができます。 |

3,納税者に納税通知書が送付されます

通常年4回に分けて納税

固定資産税は納税通知書によって市町村から納税者に対し税額が通知されます。市町村の条例で定められた納期(通常は年4回)に分けて納税することとなります。

納税通知書

納税通知書には課税標準額、税率、税額、納期、各納期における納付額、納付の場所のほか納期限までに税金を納めなかった場合の措置及び納税通知書の内容に不服がある場合の救済の方法等が記載されています。

税額算定 こんな場合はどうなる?

- ケース1 年の中途で土地を売った

昨年の10月に自己所有地の売買契約を交わし、今年の3月には買主への所有権移転登記を済ませたけど、今年の固定資産税は誰にかかるの? - 今年の固定資産税はあなたに課税されます。地方税法の規定により、毎年1月1日現在に所有者として登記簿に登録されている人に対し、その年の4月からはじまる固定資産税が課税される仕組みになっています。

- ケース2 年の始めに家を解体した

1月10日に取り壊した家でも今年の固定資産税の課税対象になるのはなぜか? - 固定資産税は毎年1月1日の賦課期日に存在している固定資産を課税対象とし、その年の4月からはじまる年度分について課税されます。つまり、1月10日に解体した家でも1月1日には存在していたのですから課税対象となるのです。

- ケース3 固定資産税が急に高くなった

昨年11月に家を解体したところ、今年から土地の税額が急に高くなっているのは何故ですか? - 土地の上に一定要件を満たす住宅があると「住宅用地に対する課税標準の特例」が適用され減額されています。しかし、その住宅が無くなる事によって特例の適用外となり高くなる(本来の金額に戻る)理由です。

土地に対する課税

評価の仕組み

固定資産評価基準により売買実例価格を基に算出した正常売買価格を基礎に地目ごとに定められた評価方法により評価します。

地目

地目は宅地、農地(田及び畑)、鉱泉地、池沼、山林、牧場、原野並びに雑種地を言います。固定資産税評価上の地目は登記簿上の地目にかかわりなく、その年の1月1日(賦課期日)の現況の地目として評価します。

地目別の評価方法

①宅地(市街地宅地評価法)の評価方法

- 商業地や住宅地など利用状況に応じて区分し、それを街路の状況や公共施設等からの距離などを考慮して更に区分します

- 標準宅地(奥行き、間口、形状などが標準的なもの)の選定

- 主要な街路の路線価の付設

- その他の街路の路線価の付設

- 各筆の評価

〈標準宅地について〉

標準宅地とは市町村内の地域ごとに、その主要な街路に接した標準的な宅地のことです。

〈路線価について〉

路線価とは市街地などにおいて街路につけられた価格のことで、具体的にはその街路に接する標準的な宅地の1㎡あたりの価格をいいます。主要な街路の路線価は標準宅地についての地価公示価格や鑑定評価価格等を基にして求められ、その他の街路の路線価はこの主要な街路の路線価を基にして幅員や公共施設からの距離等に応じて求められます。宅地の評価額はこの路線価を基にしてそれぞれの宅地の状況(奥行き、間口、形状など)に応じて求められます。

②宅地(その他の宅地評価法の場合)の評価方法

状況の類似する地区ごとに標準宅地を選定し、その適正な時価(地価公示価格等の7割を目途)に比準して各筆を評価します。

③農地や山林の評価方法

状況の類似する地区ごとに標準的な田、畑、山林を選定し、その適正な時価(その算定の基礎となる売買実例価格に宅地見込地としての要素があれば、それに相当する価格を控除した価格)に比準して各筆を評価します。ただし、市街化区域農地や宅地等への転用許可を受けた農地等にかんしては、状況が類似する宅地等の評価額を基準として求めた価格から造成費を控除した価格によって評価します。

④牧場、原野、雑種地等の評価方法

売買実例価格や付近の土地の評価額に基づく方法等により評価します。

※課税上の面積は原則として登記簿に登記されている地積によります。

路線価の公開

納税者が土地の評価に対する理解と認識を深められるように、評価額の基礎となる路線価がすべて公開されています。また、標準宅地の所在についても公開されています。また、路線価が付設されていない地域については、路線価に代えて標準的な宅地の1㎡あたりの価格が公開されています。

一般財団法人 資産評価システム研究センターでは全国の路線価情報をインターネットで公開されています。「全国地価マップ」

2 住宅用地に対する課税標準の特例について

住宅用地はその税負担を特に軽減する必要から、面積の広さによって小規模住宅用地と一般住宅用地にわけて特例措置が適用されます。

小規模住宅用地の場合

面積が200㎡以下の住宅用地(200㎡を超える場合は1戸あたり200㎡までの部分)を小規模住宅用地と言い、課税標準額についてはがあります。

一般住宅用地の場合

小規模住宅用地以外の住宅用地を一般住宅用地と言います。仮に300㎡の住宅用地の場合であれば200㎡が小規模住宅用地で残りの100㎡が一般住宅用地となり、この100㎡の部分についてがあります。

住宅用地の範囲について

住宅用地には下記の2種類があります。

- 専用住宅(専ら人の居住の用に供する家屋)の敷地の用に供されている土地・・・その土地の全部(ただし家屋の床面積の10倍の広さまで)

- 併用住宅(一部を人の居住の用に供する家屋)の敷地の用に供されている土地・・・その土地の面積(ただし家屋の床面積の10倍の広さまで)に下記表の率を乗じて得た面積に相当する土地

|

家屋 |

居住部分の割合 |

住宅用地の率 |

|---|---|---|

|

専用住宅 |

全部 |

1.0 |

|

下記以外の併用住宅 |

1/4以上1/2未満 |

0.5 |

|

1/2以上 |

1.0 |

|

|

地上5階以上の耐火建築物である併用住宅 |

1/4以上1/2未満 |

0.5 |

|

1/2以上3/4未満 |

0.75 |

|

|

3/4以上 |

1.0 |

住宅の敷地の用に供されている土地とは、その住宅を維持し、又はその効用を果たすために使用されている一画地をいいます。したがって、賦課期日において新たに住宅の建築が予定されている土地、あるいは住宅が建築されつつある土地は住宅の敷地とはなりません。ただし、既存の当該家屋の建替え工事中であったり、一定の要件を満たすと認められる土地については所有者の申請に基づき住宅用地として取り扱います。また、住宅が災害により滅失した場合で他の建物、構築物の用に供されていない土地は2年間(長期にわたる避難の指示が行われた場合には避難等解除後3年間)に限り住宅用地として扱います。

わかりやすく事例で説明してみましょう

- Q,住居戸数が2戸の長屋建て家屋があります。敷地面積は700㎡で長屋の床面積は220㎡です。この長屋の場合の住宅用地はどうなるでしょう?

- A,長屋は専用住宅であり、床面積の10倍(220㎡×10)までを限度としますので、この場合700㎡全部が住宅用地となります。また、住宅用地が200㎡を越え、住居戸数が2戸ですので400㎡分(200㎡×2)が小規模住宅用地となり、残りの300㎡分(700㎡-400㎡)が一般住宅用地となります。

3,宅地の税負担の調整措置

平成9年度の評価替え以降、課税の公平の観点から、地域や土地によりばらつきのある負担水準(今年度の評価額に対する前年度課税標準額の割合)を均衡化させることを重視した税負担の調整措置が講じられ、宅地について負担水準の高い土地は税負担を引き下げ又は据え置き、負担水準の低い土地はなだらかに税負担を上昇させることによって負担水準のばらつきの幅を狭めていく仕組みが導入されました。これまで負担水準の均衡化、適正化に取り組んできた結果、地域ごとの負担水準の均衡化は相当程度進展していますが、一部には依然としてばらつきが残っています。こうした点を踏まえ、平成24年度から平成26年度までの負担調整措置については、引き続き平成23年度までの負担調整措置に基づき負担の均衡化を進めることを基本方針としつつ、併せて合理性が低下した特例措置の見直しとして、住宅用地の据置特例が平成25年度までの経過措置が講じられたうえで平成26年度から廃止されました。

※「負担水準」とは・・・個々の土地の前年度課税標準額が今年度の評価額に対してどの程度まで達しているかを示すものです。下記の算式によって求めます。

負担水準=前年度課税標準額÷今年度の評価額(×住宅用地特例率 1/3又は1/6)

4,宅地の税額の求め方

商業地等の宅地

固定資産税は次のとおり求めます。課税標準額(価格×70%)×税率=税額

※「商業地等の宅地」とは住宅用地以外の宅地や農地以外の土地のうち評価がその土地と状況が類似している宅地の価格に比準して決定される土地(宅地比準土地と言います)のことです。

住宅用地

固定資産税は次のとおり求めます。課税標準額(価格に1/6又は1/3を乗じた額)×税率=税額

実例、地価が下がっているのに税額が上がるのはなぜ?

- 地価が下落しているのに税額が上がるのはおかしいと思うのですが何故なんでしょうか?

- 土地に係る固定資産税は、評価額が急激に上昇した場合であっても、税負担の上昇はゆるやかなものになるように課税標準額を徐々に是正する負担調整措置が講じられています。地価が下落する中で税負担が上昇する土地は、本来の課税標準額に比べて現在の課税標準額が低いため、負担調整措置により本来の課税標準額に向けた是正過程にあるものです。したがって、課税の公平の観点からやむを得ないものと言えます。なお地価の下落があり、価格を据え置くことが適当でないときは、据置年度でも価格を修正することとされており、地価の下落が価格に適切に反映されることとなっています。

負担水準ばらつきの原因

- そもそもなぜ土地ごとの負担水準のばらつきが生じたのでしょう?

- 平成6年度に、評価の均衡を図るため、宅地の評価水準を全国一律に地価公示価格等のフ割を目途とする評価替えが行われましたが、それまで評価水準が市町村ごとにばらばらでしたので、各宅地の評価額の上昇割合にもばらつきが生じることになりました。一方、この評価替えによって税負担が急増しないようにするため、なだらかに課税標準額を上昇させる負担調整措置が講じられました。この結果、評価額と課税標準額との間に大きな開きが生じるとともに、各宅地の間の評価額の上昇の違いがそのまま課税標準額の上昇の違いとはならず、評価替えによる評価額の上昇が大きかった土地ほど負担水準(評価額に対する前年度課税標準額の割合)が低いという状況が生じました。これがいわゆる「負担水準のばらつき」となったわけです。さらに平成4年以降、全国的に地価の下落が始まり、地価の下落が大きい土地、つまり負担水準の分母となる評価額が大きく下がった土地ほど負担水準が高くなるという傾向が生じましたが、地価の下落幅は土地ごと、地域ごとに異なっていましたので、負担水準のばらつきが拡大する結果をもたらしました。このように、現在の負担水準のばらつきは、平成6年度の評価替え以前の市町村ごとの評価水準のばらつきと、その後の地価下落の程度のばらつきに原因がありますが、課税の公平の観点からはこれをできるだけ早く解消する必要があり、そのための措置が平成9年度から講じられています。

5,農地に対する課税

農地は下記表のように区分されており、それぞれ評価及び課税について宅地などとは異なる仕組みになっています。

|

評価 |

課税 |

|||

|---|---|---|---|---|

|

農地 |

一般農地 |

|

農地 |

農地 |

|

市街化区域農地 |

一般の市街化区域農地 |

宅地並み |

農地に準ずる |

|

|

特定市街化区域農地 |

宅地並み |

宅地並み |

一般農地

一般農地は市街化区域農地や転用許可を受けた農地などを除いたものです。一般農地については負担水準の区分に応じたなだらかな税負担の調整措置が導入されています。

市街化区域農地

市街化区域農地は、市街化区域内の農地で、生産緑地地区の指定を受けたものなどを除いたものです。したがって、市街化区域内にある農地であっても、生産緑地地区の指定を受けた農地であれば、一般農地になります。

一般の市街化区域農地

一般の市街化区域農地は一般農地と評価の方法は異なりますが、課税については原則として、評価額に3分の1を乗じた額が課税標準額となり、税負担の調整措置については一般農地と同様とされます。

三大都市圈の特定市の市街化区域農地

三大都市圈の特定市こある市街化区域農地(特定市街化区域農地)は、原則として評価額に3分の1を乗じた額が課税標準額となります。

※「三大都市圏の特定市」とは、東京都の特別区、三大都市圏(首都圏、近畿圏、中部圈)にある政令指定都市及び既成市街地、近郊整備地帯などに所在する市をいいます。

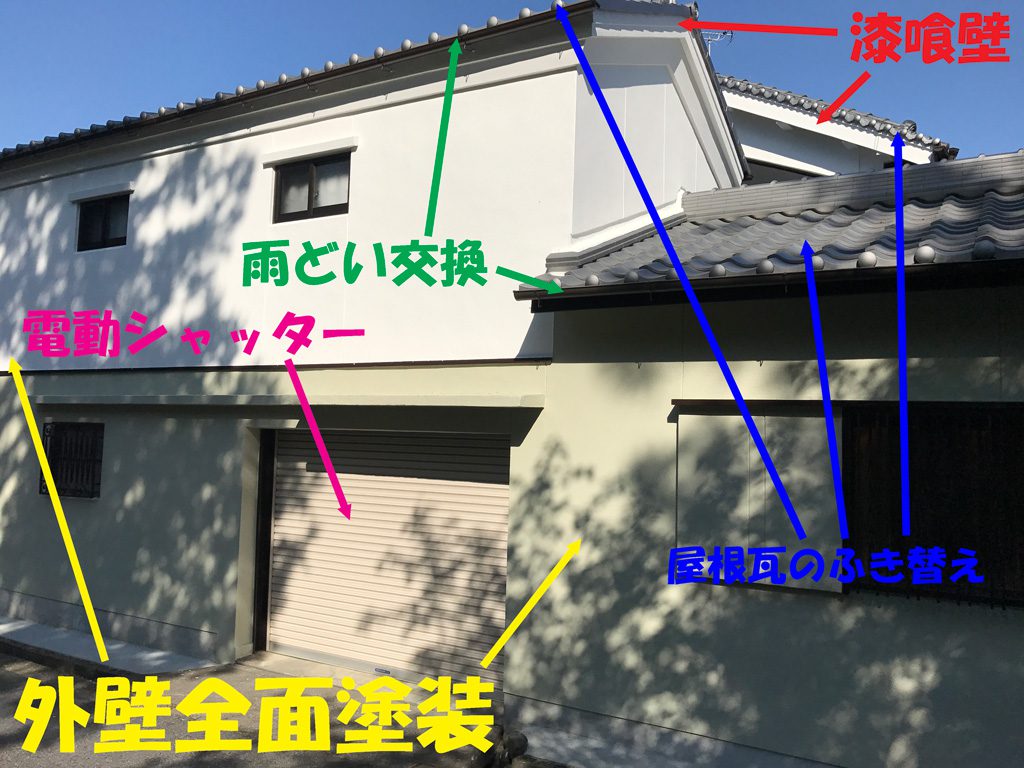

家屋に対する課税

1 家屋評価のしくみ

固定資産評価基準によって再建築価格を基礎に評価します。

新築家屋の評価

評価額=再建築価格×経年減点補正率

- 再建築価格とは

- 評価の対象となった家屋と同一のものを評価の時点においてその場所に新築するとした場合に必要とされる建築費の事。

- 経年減点補正率とは

- 家屋の建築後の年数の経過によって生ずる損耗の状況による減価をあらわしたもの。

新築家屋以外の家屋(在来分家屋)の評価

在来分家屋については基準年度(3年ごと)に評価替えが行われます。

評価額=再建築価格(基準年度の前年の再建築価格×再建築費評点補正率 木造0.99 非木造0.96)×経年減点補正率

ただし、上算式より算出した評価額が前年度の評価額を超える場合は、引き上げられることなく、前年度の評価額に据え置かれます。(増改築や損壊等がある家屋については、これらを考慮して再評価されます)

家屋は原則として価格(評価額)が課税標準額になりますので、それに税率を乗じて税額を求めます。

課税標準額(価格)×税率=税額

2 新築住宅の減額措置

新築後の一定期間、固定資産税が減額されます。

減額措置適用の要件

- 専用住宅や併用住宅であること。(併用住宅については居住部分が1/2以上のものに限る)

- 床面積要件・・50㎡(戸建て以外の貸家住宅にあっては40㎡)以上280㎡以下

減額される範囲

減額対象は新築住宅の居住部分のみで、併用住宅の居住以外の部分は対象になりません。なお、住居部分の床面積が120㎡までのものはすべて対象、120㎡を超えるものは120㎡分に相当する部分が減額対象になります。

減額される額

固定資産税額の1/2が減額されます。

減額される期間

- 一般住宅

- 新築後3年度分(3階建て以上の中高層耐火住宅等は5年度分)

- 長期優良住宅

- 新築後5年度分(3階建て以上の中高層耐火住宅等は7年度分)

事例 家屋の固定資産税が急に高くなった

- 平成22年9月に住宅を新築しましたが、平成26年度分から税額が急に高くなっています。なぜでしょうか?

- 新築の住宅に対しては、一定の要件にあたるときは、新たに固定資産税が課税されることとなった年度から3年度分(3階建以上の中高層耐火住宅等については、一定の要件にあたるときは、新たに固定資産税が課税されることとなった年度から5年度分)に限り、税額が2分の1に減額されます。平成23・24・25年度分については税額が2分の1に減額されており、この減額適用期間が終了したことにより、本来の税額に戻ったためです。

事例 老朽化してゆくのに評価額が下がらない

- 私のマンションは昭和49年に建築されたもので、年々老朽化していくのに評価額が下がらないのはなぜでしょうか?

- 家屋の評価額は、評価の対象となった家屋と同一のものを評価替えの時点において、その場所に新築するとした場合に必要とされる建築費、すなわち再建築価格に家屋の建築後の年数の経過によって通常生する損耗の状況による減価等をあらわした経年減点補正率を乗じて求められます。ただし、その評価額が前年度の評価額を超える場合は前年度の評価額に据え置かれます。建築年次の古い家屋の一部については、過去に建築費の上昇が続く中、評価額が据え置かれていたこともあって、経年減点補正率を加味した評価額であっても、以前から据え置かれている評価額を下回るまでにはいたらす、評価額が下がらないといったことがあります。

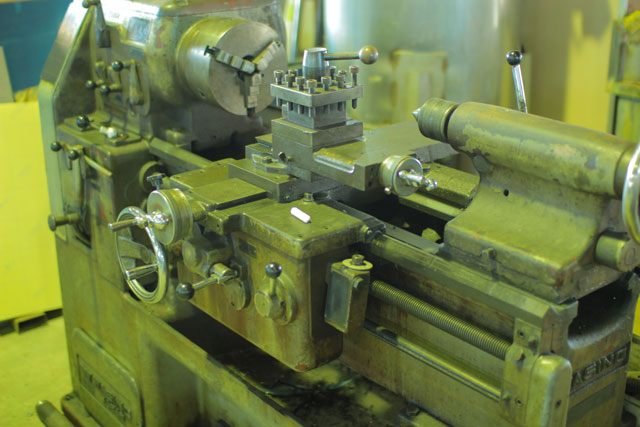

償却資産に対する課税

固定資産評価基準によって、取得価額を基礎として、取得後の経過年数に応ずる価値の減少(減価)を考慮して評価します。

償却資産の対象となるもの

会社や個人で工場や商店などを経営している人が、その事業のために用いることができる機械、器具、備品等をいいます。その内容を例示しますと

- 構築物(煙突、鉄塔、岸壁など)

- 機械及び装置(旋盤、ポンプなど)

- 船舶

- 航空機

- 車両及び運搬具(貨車、客車、トロッコ、大型特殊自動車など)

- 工具、器具、備品(測定工具、切削工具、机、椅子、ロッカーなど)

などの事業用資産です。

償却資産の対象とならないもの

土地、建物

- 無形減価償却資産

- 使用可能期間1年未満の資産

- 取得価額が10万円未満の資産で法人税法等の規定により一時に損金算入されたもの(いわゆる少額償却資産)

- 取得価額が20万円未満の資産で法人税法等の規定により3年間で一括して均等償却するもの(いわゆる一括償却資産)

- 自動車税及び軽自動車税の対象となるもの(③④の場合であっても、個別の資産ごとの耐用年数により通常の減価償却を行っているものは課税の対象となる)

償却資産の評価、税額の求め方

前年中に取得された償却資産

価格(評価額)=取得価額×(1-原価率÷2)

前年前に取得された償却資産

価格(評価額)=前年度の価格×(1-原価率)

償却資産は原則として価格が課税標準額になりますので、それに税率を乗じて税額を求めます。

課税標準額(価格) × 税率 = 税額

固定資産税における償却資産の減価償却の方法は、原則として定率法です。

- 取得価額

- 原則として国税の取扱いと同様です。

- 減価率

- 原則として耐用年数表(財務省令)に掲げられている耐用年数に応じて減価率が定められています。

償却資産に対する課税について、国税の取扱いと比較すると下記のとおりです

| 項目 | 国税の取扱い | 固定資産税の取扱い |

|---|---|---|

| 償却計算の期間 | 事業年度 | 暦年(賦課期日制度) |

| 減価償却の方法 |

○建物以外の一般の資産は定率法、定額法の選択制 ○定率法を選択した場合 ・平成24年4月1日以降に取得された資産は「定率法(200%定率法)」 を適用 ・平成19年4月1日から平成24年3月31日までに取得された資産は「定率法(250%定率法)」を適用 ・平成19年3月31日以前に取得された資産は「旧定率法」を適用 |

一般の資産は定率法 ※国税の「旧定率法」で使用する償却率と同じ率を、固定資産評価基準別表第15「耐用年数に応ずる減価率表」に規定 |

| 前年中の新規取得 | 月割償却 | 半年償却(1/2) |

| 圧縮記帳の制度 | 制度有り | 制度無し |

| 特別償却、割増償却の制度(租税特別措置法) | 制度有り | 制度無し |

| 増加償却の制度(所得税、法人税) | 制度有り | 制度有り |

| 評価額の最低限度 | 備忘価格(1円) | 取得価格の100分の5 |

| 改良費 | 原則区分、一部合算も可 | 区分評価 |

事例 全国各地にある工場や支店の償却資産の申告はどこにすればいいの?

- 全国規模で展開している会社で、各地に工場や支社があるのですが、こんな場合どこの市町村に償却資産の申告をすればよいのか?

- 償却資産の申告は、当該償却資産が所在する市町村へ行うことになっていますので、各工場、各支店が所在する市町村ごとに、別々に申告する必要があります。

事例 現在稼動していない償却資産はどうなるのでしょうか?

- 現在稼動していない償却資産については申告しなくても良い?

- 稼動を休止している、いわゆる遊休資産であっても、その休止期間中に必要な維持管理や補修が行われており、いつでも稼動して事業の用に供することができるものについては、償却資産として申告の対象になります。

固定資産の価格に対する不服審査

制度の概要

固定資産課税台帳に登録された価格について不服がある方は、各市町村に設置されている固定資産評価審査委員会に審査を申し出ることができることとなっています。この審査の結果、固定資産課税台帳に登録された価格が固定資産評価基準に照らして不適当なものであることが認められると、固定資産課税台帳に登録された価格が修正され、税額が修正されることとなります。(ただし、土地の場合は税負担の調整措置を講じているため、価格が修正されても税額に影響がない場合もあります)

固定資産の価格に疑問がある場合

- 固定資産課税台帳を縦覧したところ、自分の土地と家屋の価格に疑問があります。どうすればよいでしょうか?

- 固定資産税の内容について知りたい場合は、市町村の税務担当の窓口に尋ねて下さい。固定資産課税台帳に登録されている価格について不服がある場合には、納税通知書の交付を受けた日後60日までの期間内なら固定資産評価審査委員会に対して、審査の申出をすることができます。

納税通知書の内容に疑問がある場合

- 納税通知書を受け取りましたが、その内容について疑問がある場合、どうすればいい?

- 納税通知書の内容に疑問がある場合は、市町村の税務担当の窓口に尋ねて下さい。納税通知書の内容について不服がある場合は、その賦課決定があったことを知った日(通常、納税通知書の交付を受けた日)の翌日から起算して60日以内に、市町村長に対して不服の申立てをすることができます。ただし、固定資産の価格について不服がある場合は、市町村長に対する不服の申立てではなく、固定資産評価審査委員会に対する審査の申出(納税通知書の交付を受けた日後60日まで)となりますのでご注意ください。

固定資産税にかかわる情報開示

納税者の方がこれまで以上に固定資産税に対する信頼度アップを目的として、縦覧制度をはじめ固定資産税についての情報開示の制度があります。

路線価等の公開

路線価及び標準宅地の所在が公開されています。

縦覧制度

土地価格等縦覧帳簿(所在、地番、地目、地積、価格が記載されています)、家屋価格等縦覧帳簿(所在、家屋番号、種類、構造、床面積、価格が記載されてます)により、土地又は家屋の納税者の方が当該市町村内の全ての土地又は家屋の価格を縦覧できるようになっています。また、その期間も毎年4月1日から4月20日又は当該年度の最初の納期限の日のいずれか遅い日以後の日までの間となっています。

課税明細書の送付制度

下記の事項を記載した課税明細書の送付が法定化されております

- ①土地

- 所在、地番、地目、地積、価格、課税標準額

- ②家屋

- 所在、家屋番号、種類、床面積、価格、課税標準額

固定資産課税台帳の閲覧制度

全ての市町村で、納税義務者の方やその他の方(借地・借家人など)の求めに応じて関係する固定資産についての固定資産課税台帳の閲覧ができるようになっています。

固定資産課税台帳記載事項の証明制度

全ての市町村で納税義務者の方やその他の方(イ昔地・借家人など)の求めに応じて、関係する固定資産についての固定資産課税台帳の記載事項の証明書の発行を受けることができるようになっています。